ВИЗУАЛЬНЫЙ АНАЛИЗ КАК ИНСТРУМЕНТ ВЫЯВЛЕНИЯ НЕДОСТОВЕРНОЙ ФИНАНСОВОЙ ОТЧЁТНОСТИ

П.Ю. Леонов, А.К. Завалишина

Национальный исследовательский ядерный университет «МИФИ», Россия

E-mail: PYLeonov@mephi.ru, akzavalishina@gmail.com

Содержание

Аннотация

В работе представлены результаты исследования по выявлению недостоверной финансовой отчетности предприятий реального сектора экономики.

При этом был использован широкий спектр методов исследования в рамках системного подхода к процессу выявления фальсификации финансовой отчетности, таких как взаимоувязка показателей отчетности, элементы финансового анализа (горизонтальный и вертикальный анализ показателей отчетности), модернизированные финансовые индикаторы Бениша, анализ временных рядов показателей отчетности с применением контрольных карт Шухарта.

Подобный подход позволил выявить искажения, связанные с учетом процентов по договорам займа и их неправомерного отражения в финансовой отчетности, что, в свою очередь, послужило причиной для признания такой отчетности недостоверной.

Существенную роль в подготовке данной статьи сыграли процессы визуализации, которые применялись не только при анализе результатов исследования, но и на промежуточных этапах обработки данных финансовой отчетности и планирования дальнейших исследований.

Ключевые слова: визуальный анализ, «форензик», мошенничество с финансовой отчетностью.

1. Введение

Под недостоверной финансовой отчетностью, мы понимаем, отчетность, не отражающую достоверное и полное представление об имущественном и финансовом положении организации, а также о финансовых результатах ее деятельности. Данные финансовой отчетности могут искажаться непреднамеренно (например, вследствие ошибки) и преднамеренно. В последнем случае, принято говорить о фальсификации финансовой отчетности.

Фальсификация финансовой отчетности по-прежнему остается серьезной проблемой мирового экономического сообщества. [6] Накопленный опыт показывает, что финансовые скандалы, связанные с отчетностью компаний, периодически потрясают экономику большинства государств. Примером данного обстоятельства может служить банкротство Enron, произошедшее в результате крупного скандала, получившего название «Дело Enron» [3], стало одним из крупнейших в мировой практике. Основным обвинением, выдвигавшимся против Enron, была фальсификация финансовой отчетности, вводившая в заблуждение инвесторов. Фальсификация осуществлялась с помощью различных финансовых и оффшорных схем, генератором которых был финансовый директор Enron Эндрю Фастоу. История Enron не единственная в своем роде, примером подобного банкротства может служить крупная телекоммуникационная компания WorldCom Inc., «молочный гигант» Parmalat и прочие.

В связи с упомянутыми громкими банкротствами, с 30 июля 2002 года к американским компаниям стали применяться требования нового закона Сарбейнса-Оксли, основной его задачей является повышение достоверности финансовой отчетности и качества аудита. Он предъявляет ряд серьезных требований к процедурам внутреннего контроля, организации бизнес-процессов, в т.ч. к ведению управленческого учета и бюджетирования.

Наиболее сложным аспектом закона Сарбейнса-Оксли являются требования к системе внутреннего контроля компании (раздел 404 Закона «Оценка руководством системы внутреннего контроля»). Раздел 404 Закона требует, чтобы руководство компании проводило оценку системы внутреннего контроля компании и составляло отчет о состоянии внутреннего контроля.

Для соблюдения требований руководство компаний обязано создать всестороннюю систему внутреннего контроля, задокументировать ее, регулярно осуществлять ее оценку и составлять соответствующие отчеты. При этом, закон Сарбейнса-Оксли требует, чтобы независимые аудиторы проводили аудит внутреннего контроля компании. Другими словами, независимые аудиторы должны дать заинтересованным в информации лицам основание полагаться на описание руководством компании внутреннего контроля в отношении финансовой отчетности.

В связи с этим, становится понятно стремление заинтересованных пользователей отчетности найти способы выявления фальсификаций. В 1999 году Мессод Бениш разработал Карту нормативных отклонений финансовых индикаторов, что явилось существенным шагом в борьбе с мошенничеством в области финансовой отчетности. Помимо этого, в настоящее время используется ряд инструментов и методик для выявления искажений финансовой отчетности. Однако, в российских условиях данные инструменты могут работать неэффективно.

В связи с этим, по мнению авторов, существенный вклад в данной области может оказать визуальный анализ, в частности, с помощью карт Шухарта.

В начале прошлого века в работах Шухарта [4,5] были введены понятия статистически управляемых и неуправляемых процессов. Основные идеи Шухарта сводятся к следующему: система (вся совокупность элементов, определяющих результат бизнес процессов), если она находится в стабильном управляемом, устойчивом состоянии, ведет себя так, что ее результаты можно предсказывать с определенной точностью до тех пор и поскольку кто-то не выведет ее из этого состояния, такую систему принято называть статистически управляемой.

В том случае, если присутствуют внешние воздействия на систему, осуществляющую процесс, то говорить о какой-либо возможности прогнозирования результата процесса бессмысленно, поскольку в этом случае система становится неуправляемой и, соответственно, непрогнозируемой.

Для диагностики состояния системы Шухартом в вышеупомянутых работах для визуальной диагностики состояния системы был приложен аппарат контрольных карт. В настоящее время этот аппарат носит название системы контрольных карт Шухарта (ККШ) и чрезвычайно широко используется в различных областях управления процессами. Сами по себе ККШ представляют собой дискретный график взаимно-однозначного соответствия номера измерения показателя и самого показателя. При этом, обязательным атрибутом ККШ является наличие верхней и нижней границ диапазона изменений показателя.

Наиболее распространённым размером полосы изменения является диапазон ±3Ϭ. Выход показателей процессов за указанные пределы, а также формирование тренда к такому выходу, должны служить сигналом к исследованию причин выхода из состояния статистической управляемости.

2. Аналитическая часть

В настоящей работе в качестве диапазона изменений принят диапазон 40%. Выбор данного значения основан на многолетней практике финансового и экономического анализа деятельности российских организаций различных отраслей деятельности.

На следующим этапе в рамках данного исследования был определен набор данных, необходимых для анализа вероятности искажений, в виде составляющих финансовой отчетности:

Бухгалтерский баланс;

Отчет о финансовых результатах;

Отчет об изменениях капитала;

Отчет о движении денежных средств;

Пояснения к бухгалтерскому балансу и отчету о финансовых результатах, в том числе текстовые пояснения.

Также был определен ряд процедур, необходимых для выявления искажений в финансовой отчетности – процедура взаимоувязки показателей отчетности, проведение ряда процедур финансового анализа, в состав которого включены горизонтальный и вертикальный анализ показателей отчетности, а также применение карты нормативных отклонений Мессода Бениша.

Вышеуказанные процедуры были применены к анализу финансовой отчетности организации НАО «Сатурн» за период 2013-2016 гг., наименование которой было изменено в связи с соглашением о конфиденциальности. Результаты расчетов были представлены в виде таблиц, на основе которых результаты были визуализированы в виде графиков.

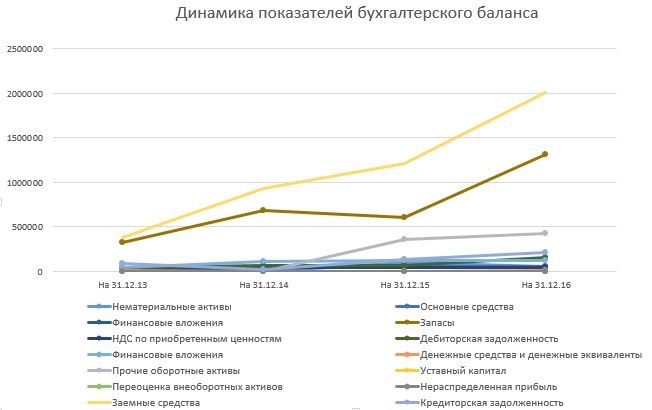

По данным рис. 1, можно с уверенностью сказать, что наиболее существенными статьями бухгалтерского баланса на протяжении всего исследуемого периода являются краткосрочные заемные средства и запасы. Однако на 31.12.2015 года становится заметным увеличение показателя бухгалтерского баланса «Прочие оборотные активы», кроме того, она является третьей по величине статьей бухгалтерского баланса в целом. Данное обстоятельство не может не привлекать внимания аудиторов и заинтересованных пользователей.

Рис. 1. Динамика показателей бухгалтерского баланса.

Помимо этого, по данным рис. 2 заметен резкий рост за 2015 год выручки и себестоимости, а также процентов к уплате. Соответственно этим статьям было уделено большее внимание.

Рис. 2. Динамика показателей отчета о финансовых результатах.

По материалам аудиторской проверки установлено, что по строке 1260 «Прочие оборотные активы» бухгалтерского баланса представлено сальдо счета 97 «Расходы будущих периодов», на котором были отражены проценты по договорам займа за период 2012-2015 гг. Согласно ПБУ №15/2008 «Учет расходов по займам и кредитам» проценты по договорам займа являются расходами, связанными с выполнением обязательств по полученным займам и кредитам, признаются в составе прочих расходов и отражаются в том же отчетном периоде, к которому они относятся. Таким образом, организация неправомерно учла проценты по займам в составе прочих оборотных активов на сумму более 250 миллионов рублей. Кроме того, в составе счета 97 «Расходы будущих периодов» были расходы, не являющиеся по своей сути расходами будущих периодов, сумма данных расходов составила более 102 миллионов рублей. Учитывая все вышеизложенное, можно сделать вывод о том, что организация исказила бухгалтерский баланс как минимум на 352 миллиона рублей.

Данные искажения были выявлены только с помощью визуального анализа статей бухгалтерского баланса и отчета о финансовых результатах.

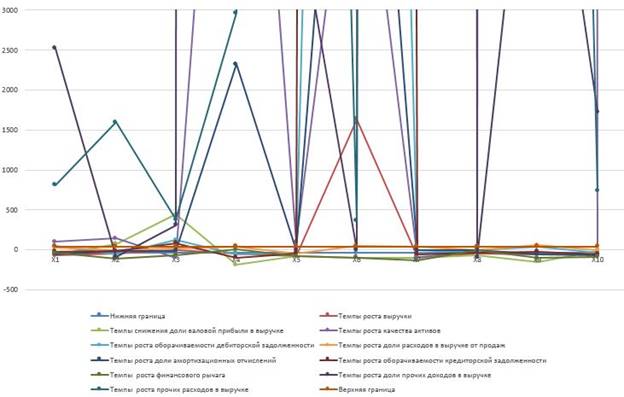

На следующем этапе был проведен визуальный анализ результатов расчета модифицированных коэффициентов Мессода Бениша (адаптированных авторами к российским реалиям) на основе бухгалтерской (финансовой) отчетности десяти строительных компаний, тесно сотрудничающих между собой. [1] При расчете, как было указано выше, ситуация, в которой темп прироста финансовых индикаторов превышал по абсолютной величине 40%, признавалась «подозрительной».

В итоге максимальное число удовлетворяющих порогу в ±40% финансовых индикаторов составило всего лишь четыре коэффициента из десяти и только в одной компании. Самое минимальное отклонение темпа роста одного из финансовых индикаторов (- 1 %), максимальное составляет астрономическую цифру – более 26 миллиардов %.

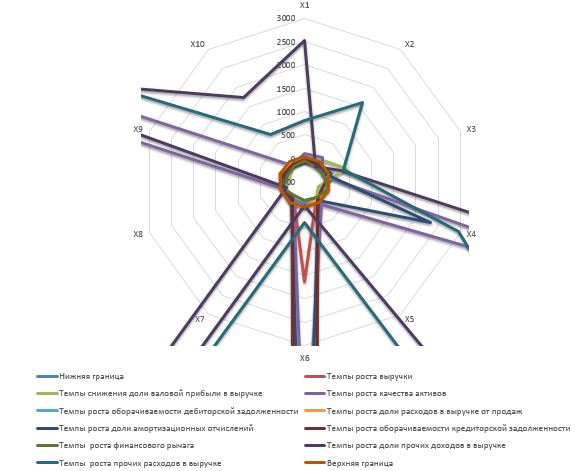

Согласно полученным статистическим данным финансовыми индикаторами, темпы прироста которых не соответствовали порогу в ±40% ни в одной компании, являются: темп роста качества активов, темп роста доли прочих доходов в выручке и темп роста доли прочих расходов в выручке. Так или иначе, ни у одного коэффициента нет стопроцентного соответствия норматива по десяти компаниям (максимум – 6 (темп роста доли расходов в выручке от продаж)). Представленная статистика вызывает все-таки определенные сомнения в достоверности данных (визуализация на рис.3 и рис.4).

Рис. 3. График темпов роста финансовых индикаторов и верхней и нижней границы изменений.

Рис. 4. Лепестковая диаграмма темпов роста финансовых индикаторов и верхней и нижней границы изменений.

В связи с этим, в поисках доказательств, подтверждающих искажения данных, была использована письменная информация аудиторов данных компаний. В результате были обнаружены очень похожие нарушения (повторяющиеся из раза в раз), затрагивающие определенные статьи баланса. Например, неправомерно учтенные курсовые разницы, нереализованная на самом деле продукция, необоснованная корректировка долга, а также реализации основных средств, которые имеют все признаки сделок с заинтересованностью. Подобные нарушения исказили финансовые отчетности проанализированных организаций более чем на 9,5 миллиардов рублей.

3. Заключение

Таким образом, можно сделать вывод, с помощью достаточного количества данных за достаточный период времени по достаточному количеству элементов анализа, можно выявить шаблоны и оценить общую амплитуду данных возможностей. [2]

Усложнение аналитического ландшафта в последние годы не нуждается в дополнительных доказательствах. Тем не менее, по нашему мнению, системно сконцентрировав ряд современных подходов и методик (визуализация, большие данные, карты Шухарта, модернизированные коэффициенты Бениша), нам удалось выявить преднамеренные существенные искажения финансовой отчетности.

Список литературы

1. Завалишина А.К., Леонов П.Ю. Совершенствование механизмов выявления мошенничества с бухгалтерской (финансовой) отчетностью в строительных организациях. Бухучет в строительных организациях, №3, 2016.

2. Френкс Б. Революция в аналитике: Как в эпоху Big Data улучшить ваш бизнес с помощью операционной аналитики; Пер. с англ. Альпина Паблишер, 2016. 316 с.

3. Ритасов В. Самый громкий скандал XXI века Дело «Энрон» http://www.dengi-info.com. 20 (45) ноября 2002.

4. Shewhart W. (1931, reprint 1980). Economic Control of Quality of Manufactured Product. Milwaukee, WI: ASQ Quality Press. P. 501.

5. Shewhart W.A. (1939, reprint 1986). Statistical Method from the Viewpoint of Quality Control. N.Y., Dover Publications, Inc. 163 р.

6. Suyts V.P., Leonov P.Y., Shadrin A.S. The analysis of big data and the accuracy of financial reports. 2017 5th International Conference on Future Internet of Things and Cloud Workshops. p.53-56.

VISUAL ANALYSIS AS AN INSTRUMENT FOR CREATING UNRELIABLE FINANCIAL STATEMENTS

P.Y. Leonov, A.K. Zavalishina

National Research Nuclear University MEPhI (Moscow Engineering Physics Institute), Russian Federation

E-mail: PYLeonov@mephi.ru, akzavalishina@gmail.com

Abstract

The paper presents the results of a study on identification of unreliable financial statements of enterprises in the real sector of the economy.

A wide range of research methods was used within the framework of a systematic approach to the process of identifying falsification of financial reports, such methods as interconnection of reporting indicators, elements of financial analysis (horizontal and vertical analysis of reporting indicators), modernized financial indicators of Beneish, analysis of time series of reporting indicators using Shewhart (control) charts.

Such an approach made it possible to identify distortions associated with consideration of interests on loan agreements and their undue reflection in financial reports, which, in turn, caused the recognition of such reports as inaccurate.

Visualization processes that were applied not only by the analysis of the research results, but also at intermediate stages of financial report data processing and further research planning played an important role in the preparation of this article.

Keywords: visual analysis, forensic, fraud in financial reports.

List of references

- Zavalishina A.K., Leonov P.Y. Improvement of mechanisms to identify fraud of the accounting (financial) statements in construction companies. "Accounting in construction organizations", № 3, 2016.

- The Analytics Revolution: How to Improve Your Business by Making Analytics / Bill Franks; translation from English Alpina Publisher, year 2016. p. 316.

- Ritasov V. The loudest scandal of the XXI century Case "Enron". http://www.dengi-info.com. 20 (45) November, year 2002.

- Shewhart W. (1931, reprint 1980). Economic Control of Quality of Manufactured Product. Milwaukee, WI: ASQ Quality Press. P. 501.

- Shewhart W.A. (1939, reprint 1986). Statistical Method from the Viewpoint of Quality Control. N.Y., Dover Publications, Inc. 163 р.

- Suyts V.P., Leonov P.Y., Shadrin A.S. The analysis of big data and the accuracy of financial reports. 2017 5th International Conference on Future Internet of Things and Cloud Workshops. P.53-56.